- Что по закону считается фундаментом?

- Ответы на вопрос:

- Налог на хозяйственные постройки на земельном участке

- Какие постройки облагаются налогом на дачном участке

- Налог на туалет на даче

- Налог на баню на дачном участке

- Налог на гараж на дачном участке

- Налог на сарай на даче

- Налог на теплицу на дачном участке

- Налог на жилое строение на дачном участке

- Налог на бассейн на участке

- Какие строения не облагаются налогом на недвижимость

- Какие дачные постройки нужно регистрировать для оплаты налога, а какие не нужно

- Налоги на дом и постройки в сельской местности

- Как рассчитать налог на строения на участке

Что по закону считается фундаментом?

Планирую на своём участке (собственник) постройку небольшого гаража из металлического каркаса, обшитого профильным листом. Под гаражом будет залита неглубокая бетонная плита — пол (толщиной сантиметров 10) и вырыта смотровая яма. Считается ли такая плита фундаментом? Нужно ли мне уведомлять местный комитет строительства и получать разрешение на строительство?

Ответы на вопрос:

Если у Вас будет объект капстроительства (гараж) , то не нужно все равно получать разрешение в администрации, ст.51 ГрК РФ. так как гараж у Вас будет на Вашем собственном участке.

Поэтому не важно — есть фундамент у гаража или нет.

Объект капитального строительства — здание, строение, сооружение, объекты, строительство которых не завершено (далее — объекты незавершенного строительства), за исключением некапитальных строений, сооружений и неотделимых улучшений земельного участка (замощение, покрытие и другие);

17. Выдача разрешения на строительство не требуется в случае:

«»1) строительства, реконструкции гаража на земельном участке, предоставленном физическому лицу для целей, не связанных с осуществлением предпринимательской деятельности, или строительства, реконструкции на садовом земельном участке жилого дома, садового дома, хозяйственных построек, определенных в соответствии с законодательством в сфере садоводства и огородничества;

Не требуется получать разрешение на строительство гаража. Согласно ч. 17 ст. 51 «Градостроительного кодекса Российской Федерации» от 29.12.2004 N 190-ФЗ выдача разрешения на строительство не требуется в случае строительства, реконструкции гаража на земельном участке предоставленном физическому лицу для целей, не связанных с осуществлением предпринимательской деятельности, или строительства, реконструкции на садовом земельном участке жилого дома, садового дома, хозяйственных построек, определенных в соответствии с законодательством в сфере садоводства и огородничества.

Нет необходимости узаконивать. В Соответствии со ст.222 Гражданского кодекса РФ самовольная постройка — это здание, сооружение, которые были созданы на земельном участке. Гараж это не жилой дом.

В данном случае неважно является ли такая плита фундаментом или не является Согласно пункту 1 части 17 ст 51 Градостроительного кодекса вам не нужно получать разрешение на строительство при любых раскладах и соответственно не нужно уведомлять местный комитет строительства

«Градостроительный кодекс Российской Федерации» от 29.12.2004 N 190-ФЗ (ред. от 25.12.2018)

ГрК РФ Статья 51. Разрешение на строительство

17. Выдача разрешения на строительство не требуется в случае:

1) строительства, реконструкции гаража на земельном участке, предоставленном физическому лицу для целей, не связанных с осуществлением предпринимательской деятельности, или строительства, реконструкции на садовом земельном участке жилого дома, садового дома, хозяйственных построек, определенных в соответствии с законодательством в сфере садоводства и огородничества;

В данном случае, не имеет значение, есть ли у гаража фундамент или нет.

В соответствии со ст.51 Градостроительного кодекса РФ разрешение на строительство не требуется, если возводится гараж на участке гражданина, и он не предназначен для предпринимательских целей. Не нужно разрешений и на так называемые вспомогательные сооружения. Единственным критерием отнесения строений к вспомогательным, является наличие на участке основного здания. По отношению к которому новое сооружение выполняет вспомогательную, обслуживающую функцию.

Процедура получения документов на строительство закреплена в пункте 17 статьи 51 Градостроительного кодекса РФ. В ином случае вступает в силу статья 222 Гражданского кодекса РФ, где четко обозначены понятие и условия признания постройки сооружения как самовольного.

Чтобы получить документы на возведение гаражной капитальной конструкции, необходимо обратиться в архитектурное управление (отдел). Разрешение на гараж – это документ, который: свидетельствует о том, что документация на проект соответствует всем пунктам градостроительного плана земельного участка; предоставляет право застройщику: возводить капитальную конструкцию, реконструировать, производить капитальный ремонт сооружения.

Только в случаях, если для возведения объекта не требуется фундамент, одобрение на строительство не нужно.

ФУНДАМЕНТЫ – подземные конструкции, воспринимающие всю нагрузку от здания и передающие ее основанию. Нагрузку на грунт передают через подушку, а на нее опирают столбы или стены фундамента.

В вашем случае плита не является фундаментом, поэтому никаких разрешений не нужно.

Согласно ст.130 ГК РФ все что связано с постройкой недвижимости тесно связанной с землей является недвижимостью и невозможностью перемещения без ущерба строения.

Металлические каркасные здания и ангары любой площади могут признаваться некапитальными при неглубоком заложении фундамента и возможности повторного монтажа наземной части на другой фундамент.

Таким образом, определяющими характеристиками некапитального объекта являются временность и возможность перемещения постройки (без несоразмерного ущерба ее назначению).

вообще, согласно положениям «СП 22.13330.2016. Свод правил. Основания зданий и сооружений. Актуализированная редакция СНиП 2.02.01-83*» (утв. Приказом Минстроя России от 16.12.2016 N 970/пр)

В настоящем своде правил применены следующие термины с соответствующими определениями:

3.26 основание сооружения: Массив грунта, взаимодействующий с сооружением.

3.43 фундамент сооружения: Часть сооружения, которая служит для передачи нагрузки от сооружения на основание.

Статья 51. Разрешение на строительство

17. Выдача разрешения на строительство не требуется в случае:

1) строительства, реконструкции гаража на земельном участке, предоставленном физическому лицу для целей, не связанных с осуществлением предпринимательской деятельности, или строительства, реконструкции на садовом земельном участке жилого дома, садового дома, хозяйственных построек, определенных в соответствии с законодательством в сфере садоводства и огородничества;

Источник

Налог на хозяйственные постройки на земельном участке

Информационные технологии развиваются быстрыми темпами, что влечет не только удобства и упрощения различных процессов для граждан, но и возможность контрольных органов усилить надзор за населением. Так, в прессе и среди граждан ходит информация про законопроект о налоге на хозяйственные постройки в 2019 году, о аэросъемках с квадрокоптеров и спутников и последующей высылке писем налоговыми инспекциями собственникам различных построек на дачных участках. Правда ли это и как уменьшить налоговую базу на свое имущество?

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Какие постройки облагаются налогом на дачном участке

Налог на строения на дачном участке в 2019 году регулируется главой 32 Налогового кодекса России, тогда как раньше налог на имущество был вынесен в отдельный федеральный закон. Но в связи с крупной реформой в сфере недвижимости имущественный налог для физических лиц не только вошел в состав НК РФ, но и был существенно преобразован — изменилась база для обложения, виды льгот, применение ставок и особенный расчет в переходный период.

Согласно ст.401 НК РФ в пп.6 п.1 объектом обложения наряду с прочими являются иные строения, сооружения, помещения и здания. Ясно, что исходя из такой формулировки под пп.6 можно привести практически любое имущество. Однако согласно гражданскому законодательству — п.1 ст.130 ГК РФ — недвижимостью признаются только объекты, имеющие прочную связь с землей, т. е. их невозможно переместить без вреда для объекта.

Иными словами — постройки с фундаментом являются недвижимостью и могут облагаться, т. к. налог рассчитан на капитальные строения. Строения без фундамента — относятся к движимому имуществу, а налог на имущество на временные постройки физических лиц не распространяется.

Чтобы доказать факт отсутствия тесной связи с землей (если ИФНС не удостоверилась в ваших сообщениях), необходимо заказать у кадастрового инженера заключение о признании объекта движимым. Дешевле заказывать подобные справки в БТИ, стоимость — от 500 рублей и выше.

Важно!

Даже если тесная связь с землей есть, не всегда на дачном участке надо платить налог за строения, т. к. существуют льготы по НК РФ и местным законам.

Налог на туалет на даче

Что касается туалета, то с ним все намного проще, чем с прочими строениями: он в любом случае не попадает под налог на нежилое строение на дачном участке. Почему:

- если туалет без фундамента, то он не является вообще объектом главы 32 НК РФ: вам не могут предъявить письма, а если ИФНС признает такой туалет облагаемым, то обратитесь в инспекцию с документами, доказывающие отсутствие оснований для вменения платежа;

- если туалет с фундаментом, то он попадает под ст.407 НК РФ — является помещением площадью менее 50 кв.м на участке, предназначенном для жилищного строительства, огородничества, садоводства и пр.

Во втором случае вам нужно в заявительном порядке изъявить желание воспользоваться льготой.

Важно!

Если вы не представите заявление, то ИФНС будет начислять налог на каждую постройку на участке, имеющую фундамент.

Налог на баню на дачном участке

Баня — нежилое строение. И здесь опять нужно идентифицировать его с точки зрения связи с землей. Не имеет значение, из каких материалов возведены стены и кровля, даже если они деревянные, но есть полноценный фундамент, не позволяющий передвинуть строение без урона, то баня будет признана недвижимостью.

Если ваша баня меньше 50 кв.м, то в соответствии со ст.407 НК РФ вы вправе подать заявление на получение льготы. Форма льготы — полное освобождение данного объекта от обложения.

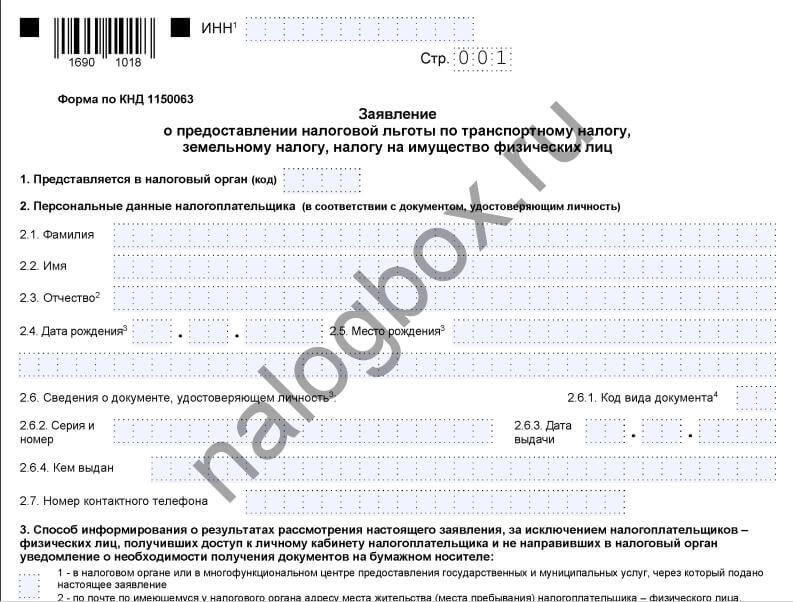

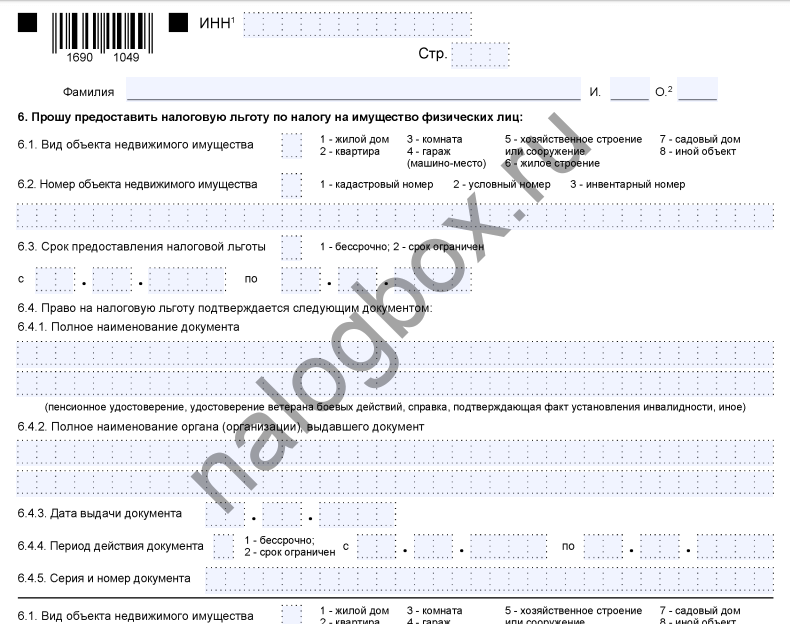

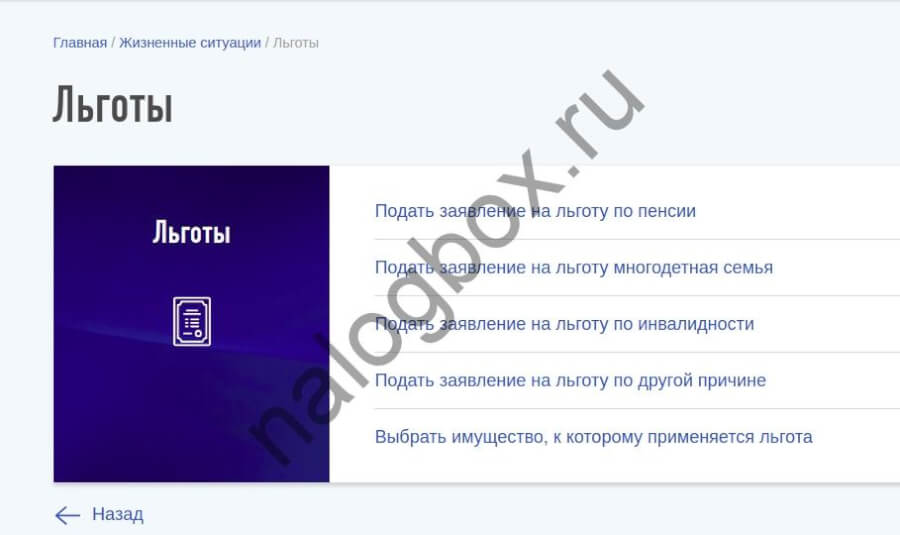

Как выглядит заявление:

Вы можете в одном заявлении ходатайствовать о предоставлении льгот по нескольким налогам, если имеете на это право, например, инвалиды практически по всех муниципальных территориях освобождаются от имущественных налогов хотя бы одному объекту.

Скачать шаблон, актуальный для налога на дворовые постройки в 2019 году, можно здесь.

Если баня больше 50 кв.м, то тоже можно воспользоваться льготой — при наличии статуса пенсионера, инвалида и прочих категорий по ст.407 НК РФ или по местному закону.

Налог на гараж на дачном участке

Гараж выделен в отдельный объект обложения ст.401 НК РФ. И здесь важно, как вы его оформили и оформили ли вообще, тогда как наличие или отсутствие фундамента уже не играет роли. Если гараж оформлен, то он будет подлежать обложению в соответствии с технически данными о нем в ЕГРН. Налог на него не зависит от площади — более или менее 50 кв.м, это не учитывается.

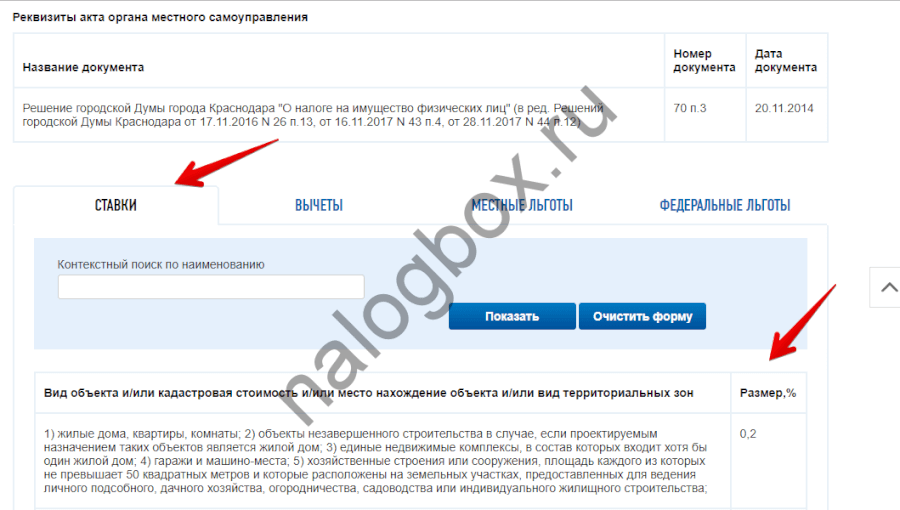

Единственный способ освободиться от необходимости платить за него — это получить льготу по иным основаниям. Если среди федеральных льгот нет подходящих вам, то посмотрите, что предусмотрено на местном уровне.

Как это сделать:

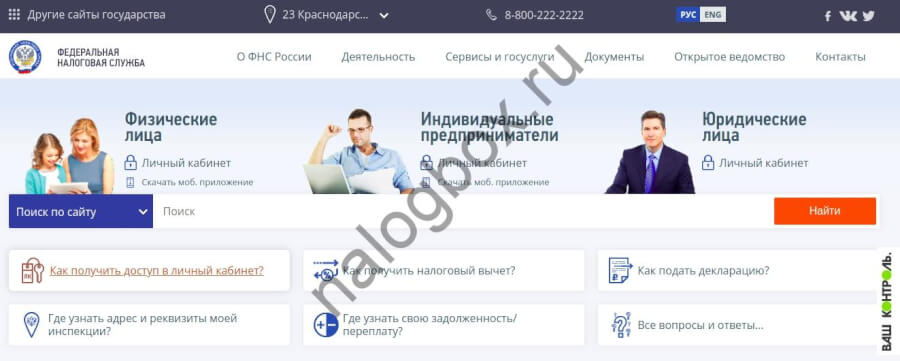

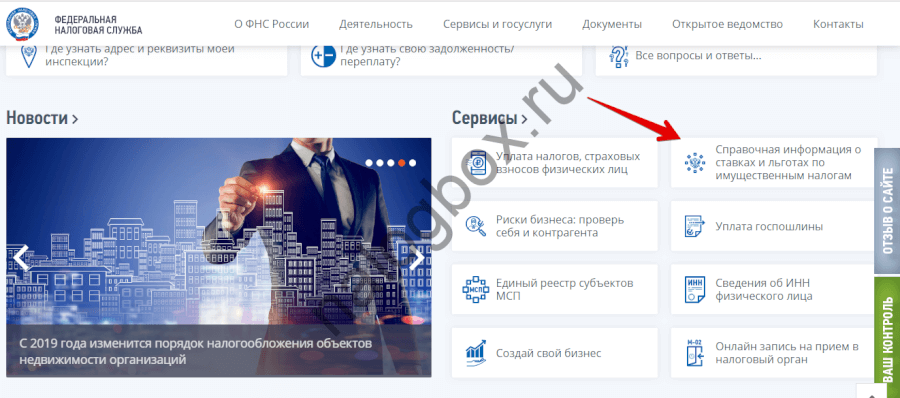

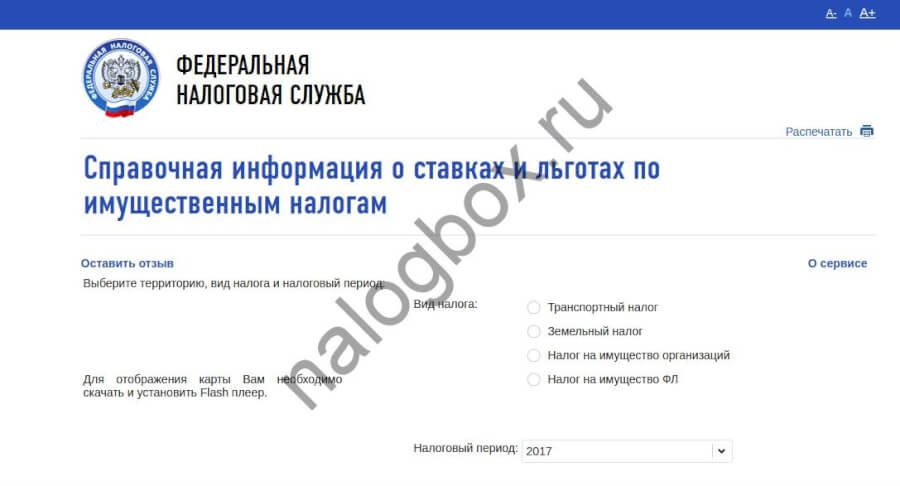

- Откройте сайт ФНС.

- В блоке сервисов на главной странице перейдите к сервису «Справочная информация…».

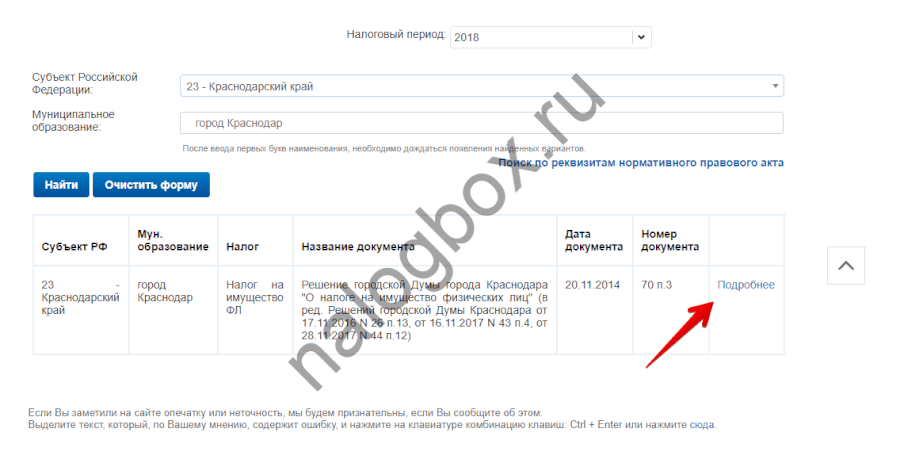

- Здесь введите параметры для фильтра.

- Откройте выданный файл.

- Информация будет представлена в виде таблицы.

- Вы можете фильтровать льготы и ставки — выберите адресата — физические лица.

Возможно, на гаражи есть скидка на вашей территории. Если и среди местных привилегий вы не проходите, то ваши варианты:

- оформить гараж на доверенное лицо — адресата льготы, например, ваши родители — пенсионеры и т. п., кто подаст заявление и получит освобождение как собственник;

- рассчитать размер налога за гараж — возможно, он не крупный и не стоит затрат на освобождение от него.

А если ваш гараж не оформлен, то ИФНС не будет знать о нем, следовательно, вам ничего не нужно уплачивать, однако вы несете некоторую долю рисков: при обнаружении уклонения от уплаты имущественного налога на отдельные постройки, вам могут начислить все положенные платежи за 3 года (ст.52 НК РФ) и пеню и оштрафовать за каждый из 3 лет просрочки. Согласно ст.129.1 НК РФ за укрытие объекта обложения вам грозит дополнительный штраф в размере 20% от суммы налога.

Налог на сарай на даче

Проблемы в вопросе налога на дачные постройки в 2019 году и в предыдущих периодах заключены в том, что:

- зачастую строения на дачных участках и даже сами дачные домики никак не оформлены документами;

- в связи с этим возникает дилемма — оформлять их или нет, ведь в законодательстве нет императивной нормы об обязательной регистрации права собственности на недвижимость;

- многие постройки вызывают трудность у самих собственник — капитальные они либо нет;

- в НК РФ нет прямой регламентации вопроса, как платить и как налог на строение рассчитывается, если постройка не будет регистрироваться.

Но в случае сарая всё просто — чаще всего такие сооружения не имеют фундамент и меньше 50 кв.м по квадратуре, значит, платить вам не придется. Учтите, что для освобождения по причине квадратуры требует вашего заявления.

Налог на теплицу на дачном участке

Налоги на постройки на садовом участке типа теплиц и пр. не начисляется, о чем прямо сказано в ст.401 и ст.407 НК РФ. Во-первых, теплица, скорее всего, не имеет фундамент, а во-вторых, даже если имеет его, она попадает под хозяйственные строения, возведенные на участках, предназначенным для ведения личного хозяйства, огородничества и садоводства.

Если же ваша теплица используется не только для личного хозяйства, а, например, для продажи урожая, то такая деятельность признается экономической и требует регистрации ИП или юридического лица. При этом, зарегистрировав ИП и выбрав спецрежим, вы освободитесь от налога на то имущество, которое используется для бизнеса.

Важно!

Уклонение от регистрации предпринимательской деятельности и ведение бизнеса без постановки на учет в ИФНС влечет сразу несколько налоговых санкций при выявлении нарушения.

Налог на жилое строение на дачном участке

За жилые строения нужно платить налог на имущество. С точки зрения НК РФ они делятся на:

- квартиры;

- дома;

- доли в квартирах и дома.

Если на вашей даче есть жилое строение, то оно будет признано домом и объектом главы 32 НК РФ. Если ваш дом имеет площадь 50 кв.м или меньше и расположен на территории, где применяется кадастровая стоимость в целях налогообложения, то вам не придется платить, т. к. по ст.403 НК РФ каждому собственнику дается вычет в размере 50 кв.м — это необлагаемая площадь. И даже если у вас площадь больше, то размер налога будет значительно ниже.

Но если на вашей территории используется инвентаризационная стоимость, то вычета не будет, однако и расчет по инвентаризационной стоимости означает минимальный размер налога. В любом случае, к 2020 году все территории перейдут к кадастровому методу расчета.

Если вы имеете право на льготу, например, являясь пенсионером, то можете освободиться от 1 из жилых объектов, что есть в вашей собственности и с выгодой использовать право на вычет и право на выбор объекта — в соответствии со ст.407 НК РФ при наличии нескольких объектов одной разновидности, соискатель может сам выбрать, к какому применить льготу, подав уведомление.

Пример 1

Налог на бассейн на участке

Если бассейн сборно-разборного характера, то он не считается недвижимым имуществом и обложению не подлежит. Если же бассейн построен основательно — с залитыми фундаментом, стенами, то этого достаточно для ИФНС считать его объектом по ст.401, однако опираться в этом вопросе нужно на заключение БТИ или иной организации кадастровых инженеров.

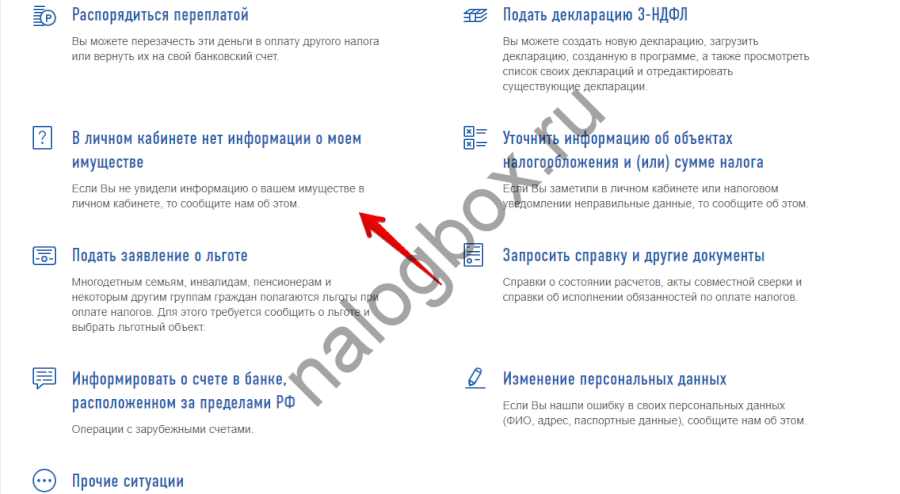

После этого необходимо соотнести бассейн со ст.407 — если площадь менее 50 кв.м, то подавайте заявление на льготу. Подать заявление можно несколькими способами:

- при личном посещении ИФНС;

- через представителя, имеющего доверенность;

- в МФЦ;

- по почте;

- через «Личный кабинет налогоплательщика».

Если площадь бассейна больше 50 кв.м и на него зарегистрировано право собственности, то ИФНС обязательно включит его в ваше налоговое уведомление, причем нежилые строения облагаются по повышенной ставке (при использовании кадастрового метода) и лишены возможности применять вычеты, так что такая постройка может стать крупной статьей в налоговых расходах.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Какие строения не облагаются налогом на недвижимость

Как уже отмечалось, по ст.407 ряд категорий плательщиков могут освободиться от этого платежа на 100% — члены семьи погибших военных, Герои СССР и России, пенсионеры, инвалиды и пр. Также на уровне муниципалитетов этот перечень может расширяться и дополняться.

Кроме того освобождение по налогу на приусадебные постройки и любые сооружения на участке предоставляется:

- по хозяйственным постройкам, возведенным на участках, назначение которых: личное хозяйство, садоводство, огородничество, ИЖС; ограничение — квадратура не больше 50 кв.м;

- по помещениям, используемым лицами творческих профессий в качестве своих студий, ателье, мастерских, выставочных залов, библиотек, музеев и пр.; ограничений по площади нет;

- не облагаются нежилые объекты, не имеющие тесной связи с землей, независимо от их площади.

Какие дачные постройки нужно регистрировать для оплаты налога, а какие не нужно

С точки зрения гражданского законодательства и законов о недвижимости (федеральный закон № 218-ФЗ) каждый гражданин самостоятельно решает, регистрировать или не регистрировать право собственности на имущество. За промедление с регистрацией не предусмотрены какие-либо санкции.

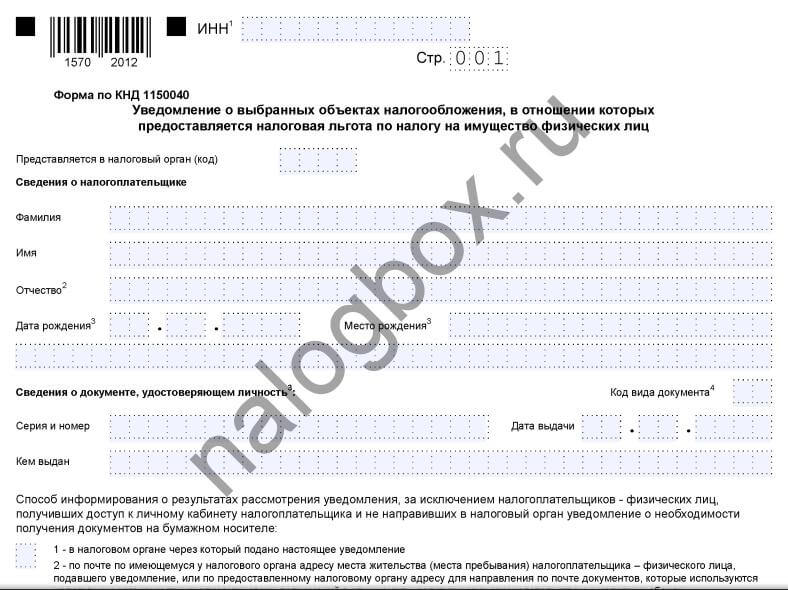

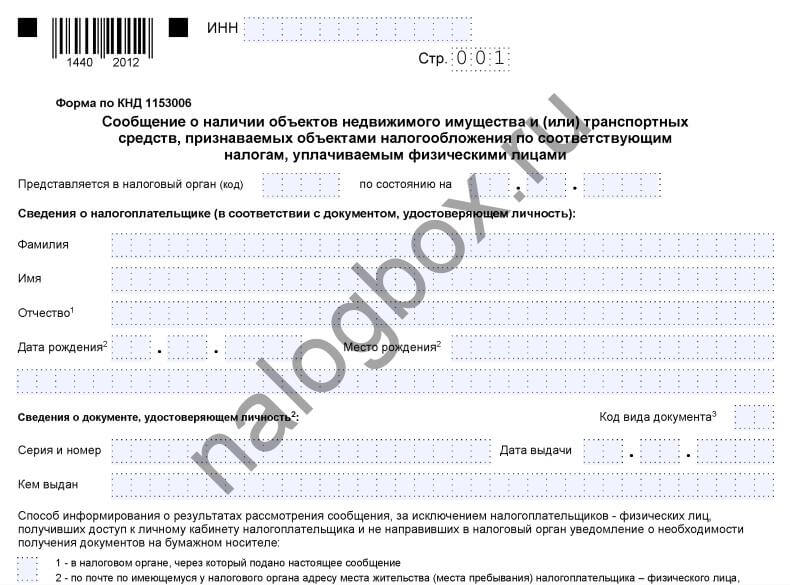

Но с точки зрения НК РФ каждый собственник должен платить налог на придомовые постройки и любые объекты недвижимости на своих участках. Если ИФНС не знает о таковых, гражданин обязан сообщить об этом. Для уведомления инспекции предусмотрена специальная форма:

Также можно подать сообщение на сайте ФНС в «Личном кабинете налогоплательщика».

Если вы не подали сообщение, а затем, через несколько лет зарегистрировали право собственности на основании старых правоустанавливающих документов, то в ЕГРН будет записана реальная дата возникновения права собственности. Росреестр высылает в налоговые органы все новые сведения о недвижимости. При обнаружении факта неуплаты ИФНС вправе выслать вам уведомление за последние 3 года, а также оштрафовать за неуплату налогов и начислить пеню.

Налоги на дом и постройки в сельской местности

Налог на дом в деревне в 2019 году начисляется по общим правилам. Часто жители и собственники домов на таких территориях не оформляют документы, но, с другой стороны, власти этих населенных пунктов легко выявляют новые постройки и начавшееся строительство, и уклониться таким владельцам имущества сложнее.

Учтите, что дачная амнистия, позволяющая бесплатно поставить на кадастровый учет и зарегистрировать права на недвижимость, действует до 2020 года. Также еще не закончена налоговая амнистия, цель которой — списание долгов граждан при подаче сообщений о скрываемых, незарегистрированных объектах имущества.

Налог на дом в сельской местности для пенсионеров также может быть льготирован по общим правилам ст.407 НК РФ. Из плюсов имущества в деревнях и т. д. — пониженная кадастровая стоимость таких домов в связи с отдаленностью от социальных объектов.

Как рассчитать налог на строения на участке

Для расчета налога на имущество нужно учесть ключевые нюансы:

- база обложения — кадастровая или инвентаризационная стоимость; от способа определения базы зависит дальнейший расчет; в информации о переходе, собранной ФНС России, вы можете узнать, перешел ли ваш регион на кадастровый способ;

- ставка — этот налог относится к муниципальному уровню и его ставки могут устанавливаться местными законами; если таковых нет, то для исчисления берутся федеральные тарифы — из ст.406 НК РФ;

- переходный период — первые 3 года после перехода к кадастровому способу определения базы применяется специальная понижающая формула для расчета с ежегодным повышением суммы на 20%, с четвертого года уже граждане платят 100% сумму налога;

- коэффициент — если за базу принята инвентаризационная стоимость, то нужно умножить ее на дефлятор, который устанавливается на каждый календарный год.

Расчет по инвентаризационной стоимости: база × дефлятор × ставка — Н1.

Расчет по кадастровой стоимости: база × ставка — Н2.

Расчет в переходный период: (Н2 — Н1) × понижающий коэффициент × ставка + Н1.

Понижающий коэффициент в первый год — 0,2. Во второй — 0,4. В третий — 0,6. С четвертого не применяется.

Источник